by Hannes Huster | Aug 25, 2020 | Allgemein, Geldanlage, Goldaktien, Goldwoche, Minenunternehmen, Neuigkeiten, Research, Silber

Liebe Leserinnen, liebe Leser, zugegeben, mein letzter kostenloser Newsletter liegt schon eine ganze Weile zurück. In der Regel versuche ich alle ein bis zwei Wochen für Sie Informationen aufzubereiten, doch in den vergangenen Monaten war ich für meine Stammleser bis...

by Hannes Huster | Aug 28, 2019 | Allgemein, Geldanlage, Goldaktien, Goldwoche, Minenunternehmen, Research, Silber

Es ist schon spannend zu sehen, was sich im Goldsektor innerhalb der vergangenen Wochen getan hat. Der Goldpreis erreichte in vielen Währungen ein Allzeithoch, jüngst auch im Euro bei rund 1.400 Euro je Unze: Von einer Euphorie in Sachen Gold, merkt man aber zuletzt...

by Hannes Huster | Jul 8, 2019 | Geldanlage, Goldaktien, Goldwoche, Minenunternehmen, Research, Silber

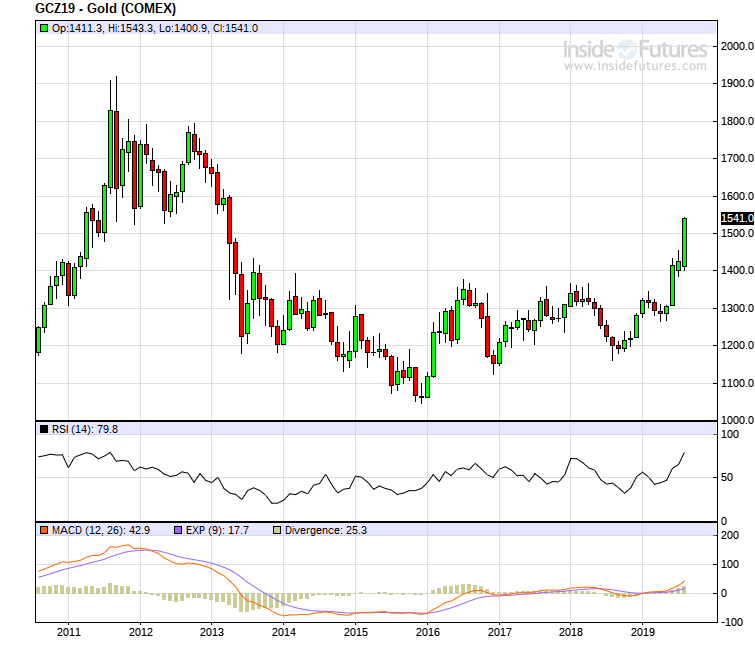

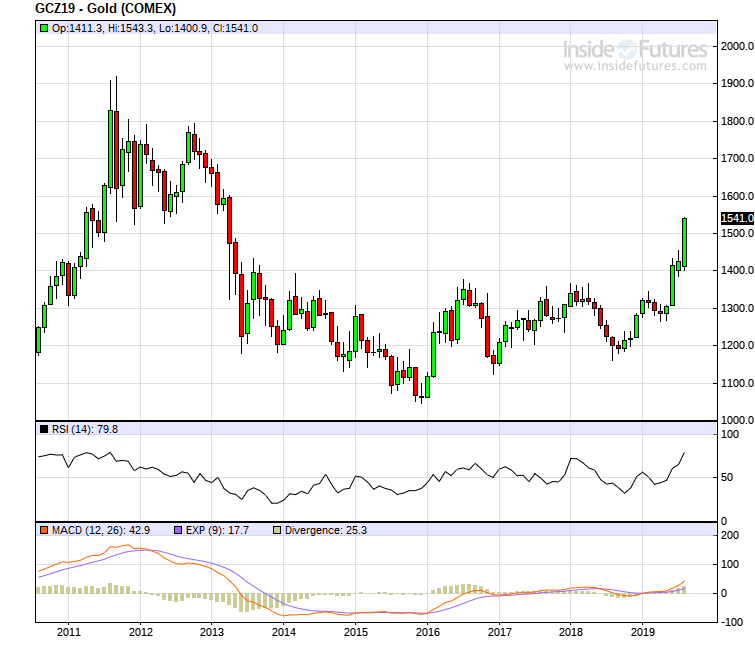

Der Goldpreis konnte zuletzt aus der sehr langen Konsolidierungsformation nach oben ausbrechen und dies mit erhöhtem Handelsvolumen: Zuletzt gab es immer wieder Rücksetzer im Goldpreis, doch diese fielen relativ “flach” aus und die Investoren nutzten diese...

by Hannes Huster | Mai 28, 2019 | Allgemein, Geldanlage, Goldaktien, Goldwoche, Neuigkeiten, Research, Silber

Liebe Leserin, lieber Leser, heute ist es wieder soweit! Das neue Werk, der IN GOLD WE TRUST 2019 REPORT, von Ronald Stöferle und Mark Valek ist erschienen. Der Schwerpunkt in diesem Jahr: Gold im Zeitalter der Vertrauenserosion. Wir alle wissen, dass die ungedeckten...

by Hannes Huster | Nov 15, 2018 | Geldanlage, Goldaktien, Minenunternehmen, Neuigkeiten, Research, Silber, Veranstaltungen, Videos, Vorträge

Wie in jedem Jahr habe ich meinen Vortrag auf der Edelmetallmesse in München auch in diesem Jahr nochmals als Video-Präsentation neu besprochen. In diesem Jahr ging es um Gold, Silber, den US-Dollar und die Auswirkungen des Handelskrieges auf die Edelmetalle und den...

by Hannes Huster | Nov 2, 2018 | Allgemein, Geldanlage, Goldaktien, Goldwoche, Neuigkeiten, Research, Silber

Trump hat das Zeug, mit seinen Kurznachrichten über Twitter die Märkte zu bewegen. Sein Tweet gestern war es nämlich, der den USD abschwächte, bzw. den Konkurrenz-Währungen auf die Sprünge half und gleichzeitig Gold und die Rohstoffe zurück „ins Spiel“ brachte: Trump...