Börsenbrief FÜR Rohstoff-Aktien

DER GOLDREPORT

Seit über 15 Jahren der führende deutschsprachige Börsenbrief im Bereich Goldaktien, Silberaktien und Rohstoffaktien

Probe-Abo

Testen Sie unseren Börsenbrief – sichern Sie sich jetzt die nächsten 60 Ausgaben mit unserem PROBE-ABO

Kostenloser Newsletter

Bleiben Sie immer auf dem Laufenden mit dem kostenlosen DER GOLDREPORT NEWSLETTER

Social Media

Aktuelle News und Meldungen vom GOLDREPORT auf unserer Twitter Seite

Wir für Sie

Kurzfristige Trends

Unser Redaktionsteam analysiert aktuelle Bewegungen, kurzfristige Trends und langfristige Szenarien an den Rohstoffmärkten

Börsenbrief für Rohstoffaktien

Sie suchen einen Börsenbrief für Gold- und Silberaktien? Seit über 15 Jahren analysieren wir diesen spannenden Sektor für unsere zufriedenen Leser.

Depotwerte

Unsere Leser konnten dank dem DER GOLDREPORT Bösenbrief in der Vergangenheit immer wieder überdurchschnittliche Gewinne und Depotwerte erzielen.

Edelmetalle und Rohstoffe

Neben den Edelmetallen Gold und Silber analysieren wir auch andere Rohstoffe wie Kupfer, Nickel, Lithium, Kobalt oder Eisenerz. Unser Steckenpferd sind aussichtsreiche Minenaktien der jeweiligen Branchen frühzeitig zu entdecken.

DER GOLDREPORT Börsenbrief

Empfehlungen an unsere Leser werden klar auf wachstumsstarke und unterbewertete Unternehmen abzielen. Ziel ist es, mit einem Anlagehorizont von min. 12 Monaten zu investieren.

Geprüfte Leserbewertungen

Unsere Leser sind überzeugt von der Qualität vom DER GOLDREPORT Börsenbrief.

Leserbewertungen bei Lettertest.de

Unsere ABO Angebote

Alter Preis: Ursprünglicher Preis war: 549,00 €Neuer Preis: 499,00 €Aktueller Preis ist: 499,00 €.

Sichern Sie sich den Goldreport zum besten Preis-Leistungsverhältnis für 12 Monate ohne automatische Verlängerung am Ende der Laufzeit, inkl. Premium SMS Service

299,00 €

Unser Goldreport 6-Monats-Abo. Kürzere Bindungsdauer bei voller Leistung inkl. Premium SMS Service und ebenfalls keine automatische Verlängerung am Ende der Laufzeit.

169,00 €

Goldreport 3-Monate Probe-Abo: Unser neues Probe-Abo mit verlängerter Laufzeit auf volle drei Monate. Ideal zum Kennenlernen des Goldreports inklusive aller Leistungen und ohne automatische Verlängerung am Ende der Laufzeit.

Über uns

Der Goldreport vor Ort

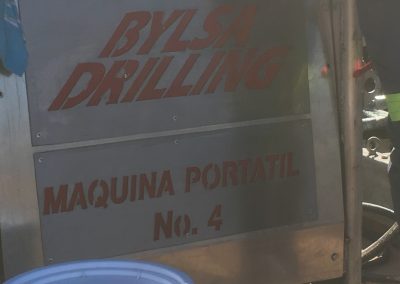

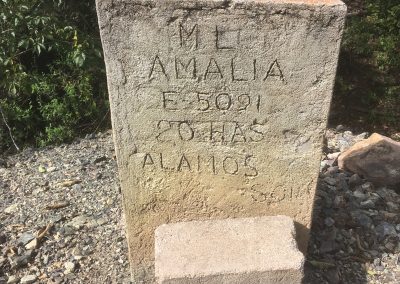

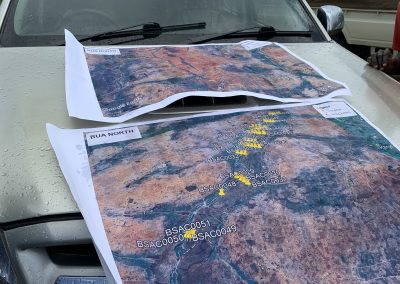

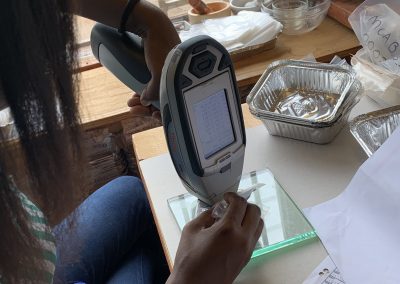

Die Hochglanz-Präsentationen der Rohstoff-Unternehmen sehen auf den ersten Blick immer gut aus. Auf den abgebildeten Karten ist schwer zu erkennen, ob das Gebiet mitten im Dschungel liegt oder ob der Zugang einfach über die vorhandene Infrastruktur möglich ist. Allerdings entscheiden diese Punkte oft über Erfolg und Misserfolg, gerade bei jungen Explorationsunternehmen. Es macht zum Beispiel schon einen deutlichen Unterschied, ob das Bohr-Equipment per Helikopter eingeflogen werden muss oder ob man es bequem und kostengünstig per LKW auf das Projekt bringen kann.

Wenn sich die Chance ergibt und es die Zeit zulässt, besuchen wir regelmäßig Projekte vor Ort, um uns ein klares Bild machen zu können. In den vergangenen Jahren haben wir so zahlreiche Explorationsprojekte und produzierende Minen in den USA, Kanada, Australien, Afrika und Europa besichtigt. Mit einem Projektbesuch bekommen wir schnell ein gutes Bild von den örtlichen Gegebenheiten, der Arbeitsweise der Firmen und natürlich auch wertvolle Hintergrundinformationen von den Geologen, die mit den Projekten tagtäglich zu tun haben.

Nachfolgend eine kleine Bildergalerie der Projektbesichtigungen der vergangenen Monate.

Der Goldreport Börsenbrief

Ihr Börsenbrief für erfolgreiche Investments im Rohstoff-Sektor

Ihre Vorteile auf einen Blick:

- Unser täglicher Newsletter (Morning Market Watch) versorgt Sie schnell mit top-aktuellen Informationen zu den Musterdepot-Aktien und den aktuellen Bewegungen bei Gold, Silber und den Rohstoffen

- Sie erhalten den Börsenbrief bequem per E-Mail als PDF-Datei in Ihr Postfach und können so jederzeit die Informationen abrufen

- Somit eignet sich der Börsenbrief ideal für langfristig orientierte Anleger und für Trader

- Kostenloser Premium-SMS-Service bei Depot-Veränderungen und Eilmeldungen

- 100% nachvollziehbare Musterdepots

- Umfangreiche tägliche Ausgaben mit detaillierten Hintergrundinformationen, News, Fakten, Gerüchten, technischen Analysen und konkreten Kauf- und Verkaufstipps

- Exklusive Sonderberichte zu Projekt-Besichtigungen vor Ort

- Interviews mit Unternehmensvorständen, Fondsmanagern und Branchenkennern

- Alle Abos enden automatisch und Sie erhalten 2 Wochen vor Ablauf eine Information per E-Mail (kein Abo muss gekündigt werden!)

Kundenmeinungen

BLOG

Interview auf dem Forum One (Edelmetallmesse)

Für Hannes Huster ist die ehemalige Edelmetallmesse, jetzt Forum ONE, ein Muss. Der hohe Goldpreis hat bisher nicht dazu geführt, neue Anleger anzuziehen, doch die Chancen sind nach wie vor da. Bisher kaufen Zentralbanken. Edelmetalle stehen noch im Schatten der großen Aktienmärkte, Bitcoin und KI. Wie lange noch? Huster empfiehlt zunächst physische Metalle, dann gute Aktien unterschiedlicher Risikokategorien. Der Goldreport - Das Probe-Abo https://youtu.be/amGgbRr2TfQ?si=Yu1FpTBfxZs3xFfH

Vortrag auf dem Forum One (Edelmetallmesse) in München

Hannes Huster, Herausgeber des Börsenbriefes "Der Goldreport", referierte am 7. November im Rahmen von Forum ONE über die Aussichten von Edelmetallen und Rohstoffen. Trotz hervorragender Aussichten, sind Edelmetalle bei den Anlegern weiter wenig beliebt und in den Depots niedrig gewichtet. Der Goldpreis wird bisher von den Zentralbanken getrieben, während Privat- und institutionelle Anleger bisher wenig Grund zur Diversifizierung sehen. Die Chancen in den kommenden Monaten und Jahren bleiben hervorragend, auch ausgewählte Minenaktien bieten sehr gutes Potential. Der Vortag ist nun als...

Mein Vortrag auf der Edelmetallmesse in München

Liebe Leserinnen, liebe Leser, da mich viele Nachfragen erreicht haben, finden Sie nachfolgend die Folien zu meinem Vortrag anlässlich der Edelmetallmesse in München vom Freitag, dem 04. November 2022. Unsere ABO Angebote