Eine Korrelation, auf die ich schon öfters hingewiesen habe, ist die des Japanischen Yens zum Goldpreis. Der Yen hat, wie Gold auch, in 2011 sein Hoch markiert. Auch das letzte Aufbäumen im Herbst 2012 geschah nahezu gleichzeitig. Dann ging es für den YEN und für Gold bergab. Sie sehen, wie schön die beiden korrelieren. Der YEN markierte dann im Juli und August 2015 ein vorläufiges Tief, ebenso der Goldpreis.

Goldpreis (Gold) und YEN (schwarz) im Vergleich:

Grund für diesen Gleichlauf ist der Carry-Trade.

Große Anleger und Hedge-Fonds leihen sich Geld im Japanischen Yen zu extrem günstigen Konditionen (nahe Null %), was aufgrund der sehr lockeren Geldpolitik von Abe möglich ist. Dieses Geld wird dann entweder in US-Dollar Anleihen zu höheren Renditen angelegt oder fließt teilweise auch im Aktienmarkt.

Die Rohstoffe leiden unter diesem riesigen Trade. Zum einen werden sie für ausländische Investoren durch die fallende Heimatwährung teurer. Zum anderen werfen Rohstoff-Anlagen keine laufenden Renditen ab, wie es Anleihen in Form von Zinsen – oder Aktien in Form von Dividenden tun.

Dieser Carry-Trade funktioniert, so lange der YEN schwach zum US-Dollar bleibt und die Zins-Spreads lukrativ sind. Die Hedge-Fonds arbeiten hier teilweise mit Hebeln von 100 aufwärts und verdienen mit dieser Strategie ihr Geld.

Man spricht auch von einem Risk-On Verhalten der Anleger. Es wird mehr Risiko in den Portfolios gefahren, indem man über diesen Carry-Trade ein Vielfaches des vorhandenen Kapitals in den Markt investieren kann.

Die Frage die man sich nun stellen muss ist, wie lange kann dieser Carry-Trade aufrechterhalten werden?

Nichts ist für die Ewigkeit, schon gar nicht in den kurzlebigen Finanzmärkten. Japans Premierminister Abe hat zwar erst am Wochenende weitere geldpolitischen Maßnahmen angekündigt, die den YEN weiter abwerten sollen, doch bislang verpufften diese Ankündigungen im Markt.

Es kann also sein, dass sich der YEN so langsam aber sicher auf einem Niveau befindet, das als „billig“ genug angesehen wird. Würde der Yen beginnen gegenüber dem US-Dollar zu steigen, hätte dies massive Auswirkungen auf zig Milliarden, eher Billionen von Anlagekapital.

Die Hedge-Fonds wären gezwungen, YEN zu kaufen und ihre US-Dollar Anlagen (Aktien und Anleihen) zu verkaufen. Dies würde den Yen nach oben treiben und der Markt würde vom Risk-On Modus in den Risk-Off Modus schalten. Aktien müssten tendenziell darunter leiden, genau wie die Kurse der Anleihen.

Betrachten wir uns den YEN im Chart, so zeigt sich eine mögliche Trendwende. Ein Tief im Juni, ein höheres Tief im August, dann der Anstieg über die 50-Tagelinie und die 200-Tagelinie:

Jetzt gibt es verschiedenste Argumente, die für oder gegen den YEN sprechen.

Abe ist sehr aggressiv und er will den YEN weiter nach unten drücken, um Inflation zu schaffen und die Wirtschaft anzukurbeln (Verbilligung der Exporte). Jedoch hat alles seine Grenzen bzw. es kann zu stärkeren Gegenbewegungen kommen.

Wie kann man den Wert einer Papier-Währung einschätzen?

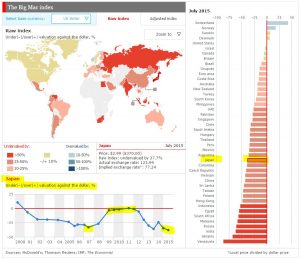

Seit Jahrzehnten hilft hierbei der BigMac-Index. Der in 1986 aufgelegte Index vergleicht die Kosten für ein weltweit identisches Produkt (BigMac von McDonalds) und dieser Index zeigt dann an, ob eine Währung eher über- oder unterbewertet ist.

Zuletzt wurde der Index im Juli 2015 auf den neuesten Stand gebracht. Am teuersten ist der BigMac in der Schweiz und in Norwegen. Der Index zeigt demnach an, dass diese Währungen um 10-50% überbewertet sind.

Im Falle von Japan zeigt der Index bereits eine Unterbewertung der Währung von 25-50%.

Nachfolgend der aktuelle Index:

Japan befindet sich durch die massive Abwertung der eigenen Währung als Industrienation bereits hinter Ländern wir Thailand, Peru oder Argentinien und auf einem Niveau mit Kolumbien!

Fazit:

Noch funktioniert der YEN-Carry-Trade, doch dieses Spiel wird nicht ewig funktionieren.

Wenn der Markt der Meinung ist, dass der YEN zum US-Dollar zu günstig geworden ist, was er aufgrund des BigMac Index schon ist, dann kann sich das Blatt wenden.

Sie sehen im Bild links unten, dass der YEN relativ so günstig ist, wie noch nie. Selbst ein Anstieg von 20% würde den YEN noch als „billig“ erscheinen lassen, hätte jedoch für den Carry-Trade gewaltige Auswirkungen

[maxbutton id=”2″]