Liebe Leserinnen und Leser,

heute möchte ich Ihnen anhand einiger Beispiele den Wahnsinn darlegen, der aktuell an den Weltbörsen vorherrscht.

Die derzeitige Situation an den Weltfinanzmärkten wird öfters mit der Situation verglichen, die wir um die Jahrtausendwende hatten. Die Unternehmensbewertungen von Internet-, Biotech- und High-Tech-Unternehmen schießen durch die Decke, während der komplette Rohstoffsektor dem Erdboden gleichgemacht wird.

Gegner dieses Vergleiches argumentieren, dass eine GOOGLE, eine AMAZON oder andere Internet-Giganten vergleichsweise niedrig bewertet sind und nun, im Gegensatz zur Internet-Blase 2000, Geld verdienen. Das ist vollkommen richtig.

Es gibt keine Zweifel daran, dass es Marktführer im Internet-Business gibt, die in den vergangenen 20 Jahren einen genialen Job gemacht haben und heute zu Recht zu den weltweit am höchsten kapitalisierten Unternehmen zählen.

Doch es geht mir nicht um diese Unternehmen, sondern um die kleinen Start-Ups, welchen Investoren-Gelder nur so hinterhergeschmissen werden und jeglicher Bezug zur Realität verloren gegangen ist.

Ich möchte Ihnen ein Beispiel zeigen, das mich gleichzeitig fasziniert aber auch meine These der „Luftschlösser“ bestätigt.

Die Geschichte beginnt, wie jedes gute Märchen beginnen sollte;

Es war einmal vor nicht allzu langer Zeit, genauer gesagt 2013, ein kleines australisches Explorationsunternehmen namens INTERMET RESOURCES an der australischen Börse in Sydney notiert.

InterMet hatte diverse Explorationsprojekte, hauptsächlich im Nickelbereich. Wie wir alle wissen, begann ab 2011/2012 bereits die Baisse in den Rohstoffmärkten und der Nickelsektor war nicht gerade „the place to be“. Nach einigen Anläufen, neue Nickelvorkommen zu entdecken, ging dem Unternehmen das Geld aus. Die Zeiten waren hart und InterMet hatte vollverwässert bereits fast 300 Millionen Aktien ausgegeben. In dieser Situation gibt es meist nur zwei Auswege. Entweder, man rollt die Altaktionäre zurück und versucht nochmals an frisches Kapital zu kommen oder man wirft das Handtuch.

InterMet hat letzteres bevorzugt und in den Börsenmantel wurde ein Internet-Dienstleister eingebracht.

Doch nicht irgendein Unternehmen, sondern ein hochgelobtes SILICON VALLEY Start-Up-Unternehmen!

Die Tatsache, dass die Internetplattform ihren Firmensitz nicht in Australien hatte, sondern im Mekka der Start-Ups SILICON VALLEY, dürfte alleine schon 50 Millionen AUD an Börsenwert einbringen!

Aus InterMet wurde wenige Monate später 1PAGE (ASX: 1PG).

Ohne mit der Wimper zu zucken, waren Investoren bereit, 8,5 Millionen AUD bei einem Ausgabepreis von 0,20 AUD in das Unternehmen zu investieren und so die Neuausrichtung zu finanzieren.

Dann begann die 1PAGE Story!

Mit Akquisitionen, Wachstumsprognosen, einer Menge Marketing und geldgierigen Investoren startete 1PAGE durch.

Das Business-Modell des Unternehmens ist es, Jobs zu vermitteln. Es ist sozusagen die Arbeitsagentur im Internet, welche sich für jeden vermittelten Job bezahlen lässt. Daran ist nichts Verwerfliches und private Arbeitsagenturen gibt es weltweit wie Sand am Meer.

Interessant wird es, wenn wir uns die Bewertung des Unternehmens heute ansehen und einen näheren Blick in die Bücher von 1PAGE werfen.

Per heute, dem 10.09.2015, notiert die Aktie von 1PAGE bei ziemlich exakt 5,00 AUD.

Sie erinnern sich, das Unternehmen hat im September 2014, also genau vor einem Jahr, 42,5 Millionen Aktien bei 0,20 AUD ausgegeben.

Genial und sehr ärgerlich, dass wir da nicht dabei waren:

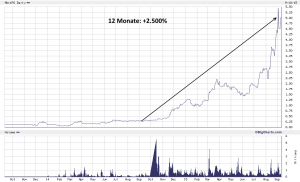

CHART 1Page 24 Monate:

Doch ist dies wirklich gerechtfertigt?

Was ist die Firma heute Wert, wie viel Umsatz macht 1Page eigentlich und wie sieht es mit den Gewinnen aus?

Eine gute Frage, die ich Ihnen gerne beantworte.

1Page hat heute knapp 141 Millionen Aktien ausstehend, was bei einem Kurs von 5,00 AUD je Aktie einem Börsenwert von 705 Millionen AUD entspricht!

Ein sehr ordentlicher Börsenwert, der doch sicherlich mit hohen Umsätzen oder Gewinnen gerechtfertigt wird, oder?

Jetzt kommt der Knaller!

Das Mega-Start-Up-Fortune-200-Silicon-Valley-Unternehmen gab vor wenigen Tagen die Quartals- und Halbjahreszahlen bekannt. Sie können diese gerne unter folgendem Link ansehen, wenn Sie gleich Ihren Augen nicht mehr trauen.

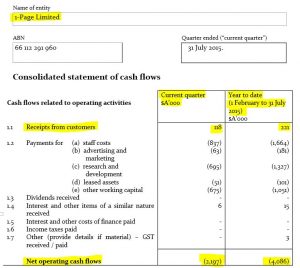

Hier sehen Sie die Umsätze des Unternehmens im 2. Quartal und von Anfang Februar 2015 bis 31.07.2015:

Eine Firma, die derzeit einen Marktwert von mehr als 700 Millionen AUD besitzt, hat also in den vergangenen 3 Monaten gerade einmal einen Umsatz von 118.000 AUD verbucht und im ersten Halbjahr Umsätze 221.000 AUD erzielt!

Respekt!

Ich weiß, das Unternehmen wird noch wachsen! Doch selbst wenn es 1Page schafft, in diesem Jahr einen Umsatz von 2 Millionen zu generieren, was schon ein ordentlicher Wachstumsschub wäre, so sprechen wir immer noch über ein Kurs-Umsatz-Verhältnis von 352!

Mit der Profitabilität sieht es ebenfalls nicht besonders gut aus, auch wenn Investoren darauf in diesem Stadium natürlich keinen Wert legen. Das Unternehmen hat bis Ende Juli gut 4 Millionen AUD verbrannt und der Cash-Bestand lag bei 9,97 Millionen AUD. Somit würde ich, als Old-School-Analyst, die Kapitaldecke dann doch eher als dünn beschreiben, vor allem bei einer Burn-Rate von 4 Millionen in 6 Monaten!

Einschätzung:

Es geht mir nicht darum, irgendein Unternehmen schlecht zu reden und zugegeben, kenne ich mich in diesem Sektor viel zu wenig aus. Doch 1Page ist nur ein Beispiel von vielen. Unternehmensbewertungen werden auf Phantasie aufgebaut. 1Page ist eine sehr gut bewertete ARGE und vielleicht sollte man der Bundesregierung den Tipp geben, unsere Arbeitsagentur ebenfalls an der NASDAQ oder dem TecDAX zu listen. Dies könnte die Kassen für die anstehenden Anstrengungen etwas aufbessern.

Dabei geht es nicht nur um horrende Unternehmensbewertungen sondern auch dem Scheinreichtum, der hiermit geschaffen wird. Fallen diese Kartenhäuser zusammen, werden Billionen von Papiergeld dem Erdboden gleich gemacht!

Ist das Chance-Risiko-Verhältnis bei Goldaktien besser?

Oft wird ein gutes Chance-Risiko-Verhältnis als wichtiges Anlagekriterium hergenommen, besonders bei smarten Investoren, die langfristig anlegen.

Ich schätze dieses Risk-Reward-Ratio bei 1Page nicht besonders toll ein, um es einmal vorsichtig zu formulieren. Sicherlich kann die Unternehmensbewertung noch auf eine Milliarde AUD oder mehr steigen, doch die Wahrscheinlichkeit, dass sich das Unternehmen operativ schwer tun wird, in diese Marktbewertung hineinzuwachsen, erachte ich für sehr hoch.

Schauen wir uns zum Vergleich einmal einen Goldproduzenten an.

Ich habe mir einmal einen unserer Depotwerte als Beispiel herausgegriffen.

Das Unternehmen kostet aktuell 150 Millionen USD an der Börse. Hat keine langfristigen Verbindlichkeiten und hatte per Ende Juni 2015 einen Cash-Bestand von 38 Millionen US-Dollar. Der so genannte Enterprise-Value für die Firma liegt also bei 112 Millionen USD.

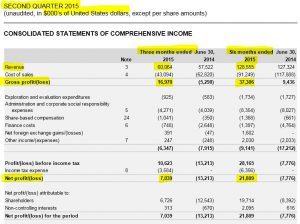

Blicken wir dann auf die Geschäftszahlen. Der genannte Goldproduzent hatte im ersten Halbjahr 2015 einen Umsatz von 128,55 Millionen USD und konnte einen Netto-Gewinn von 21,80 Millionen USD erzielen.

Auch hier einmal ein Blick auf Kurs-Umsatz-Verhältnis und KGV.

Unser Goldproduzent hätte bei einem gleichbleibenden Umsatz im 2. Halbjahr ein Kurs-Umsatz-Verhältnis von 0,58 (1Page hat 352).

Rechnen wir den Gewinn einfach linear hoch, so dürfte das Unternehmen am Jahresende gut 40 Millionen US-Dollar Netto-Gewinn verbuchen. Dies ergibt dann ein KGV für das laufende Jahr von 3,75 (1Page negatives KGV).

Fazit:

Was wir also eindeutig sehen, ist der berühmte Lemming-Effekt. Jeder rennt den gleichen Unternehmen/Aktien hinterher und dies ohne die grauen Zellen zu betätigen. Diese Blase wird platzen und wenn der erste Lemming über die Klippe geht, folgt der Rest umgehend.

Wenn ich als Anleger die Wahl hätte, würde ich klar den Goldproduzenten kaufen, da das Unternehmen fundamental extrem günstig ist, profitabel arbeitet und noch Unternehmenswerte besitzt, die den stärksten Sturm an jeder Börse überstehen werden, nämlich Gold im Boden!

Doch man muss sich bewusst machen, dass man aktuell als Goldanleger oder gar als Anleger in Goldaktien alleine auf weiter Flur steht. Hohn und Spott wird einem entgegengebracht und Jung-Millionäre feiern ihre Börsenerfolge.

Glauben Sie mir, ich habe das alles schon durch. Als ich 1996 mit der Aktienanlage begann dachte ich drei Jahre später bereits daran, wie ich die nächsten 40 Jahre meinen Ruhestand mit den Gewinnen gestalte.

Doch wie wir wissen kam alles anders.

Auch diesmal wird die Blase platzen, wahrscheinlich aber nicht nur bei den Aktien.

Es steht viel mehr auf dem Spiel. Die Notenbanken verspielen ihr Vertrauen in Windeseile, die Regierungen sehen hilflos zu und verlassen sich auf die Zentralbanken und der wichtigste und größte Markt unserer Zeit, der Rentenmarkt, droht zu kollabieren!

Wenn diese Anleihen-Blase platzt, dann waren alle bisher gesehene Crash-Bewegungen laue Lüftchen, Kindergeburtstage und Non-Events!

Jeder Anleger hat derzeit noch die Möglichkeit, sein Vermögen in Sicherheit zu bringen. Noch gibt es physisches Gold und Silber zu vernünftigen Preisen und Goldminenaktien im Sale. Das kann sich aber schlagartig ändern!

In diesem Sinne! Denken Sie darüber nach! Schauen Sie sich die Videos von den milliardenschweren Fondsmanagern auf unserer Seite an, die raten, mindestens 10% im Gold zu parken und ziehen Sie ihre eigene Erkenntnis daraus.

Keiner wird Ihnen helfen, wenn das System zusammenbricht.

Viele glauben, der Staat und die Zentralbanken werden das schon richten oder gar nicht erst zulassen, doch wer so denkt, kennt die Geschichte nicht!