by Hannes Huster | Aug 28, 2019 | Allgemein, Geldanlage, Goldaktien, Goldwoche, Minenunternehmen, Research, Silber

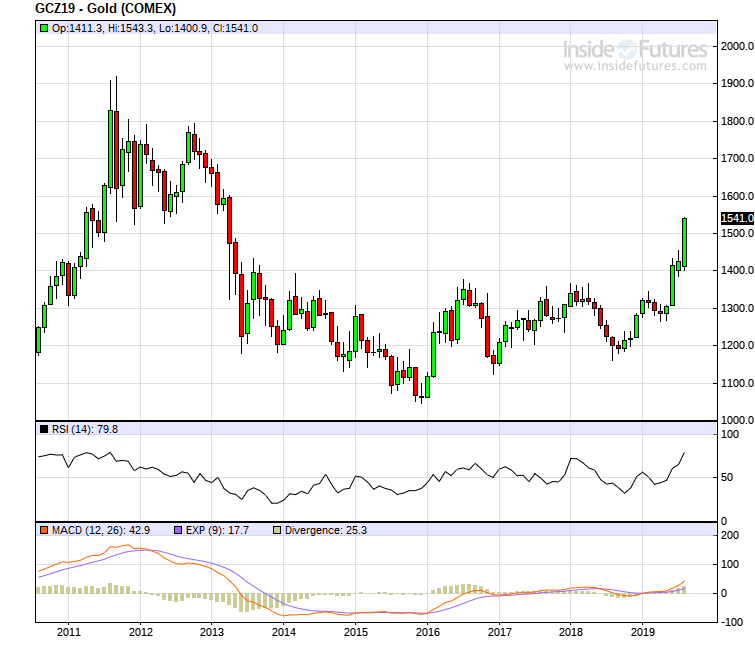

Es ist schon spannend zu sehen, was sich im Goldsektor innerhalb der vergangenen Wochen getan hat. Der Goldpreis erreichte in vielen Währungen ein Allzeithoch, jüngst auch im Euro bei rund 1.400 Euro je Unze: Von einer Euphorie in Sachen Gold, merkt man aber zuletzt...

by Hannes Huster | Aug 13, 2019 | Allgemein, Goldaktien, Minenunternehmen, Research

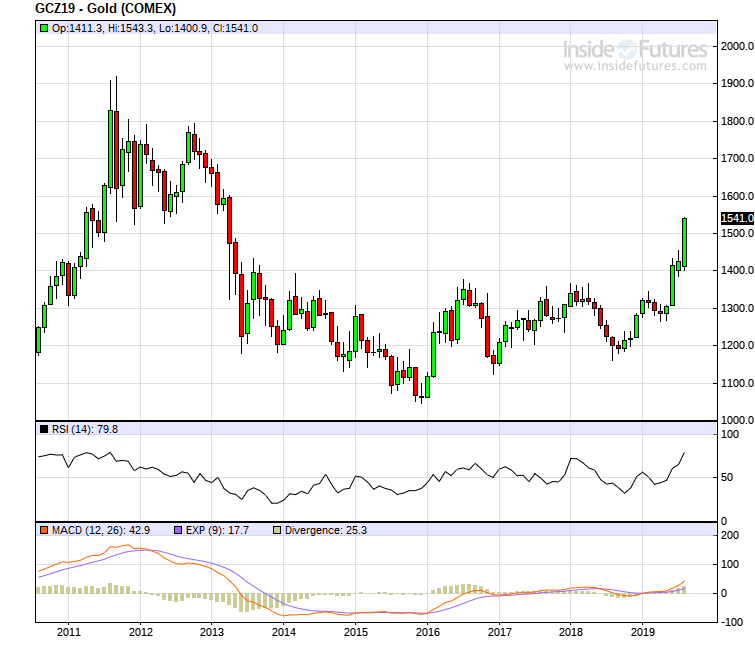

Ergänzend zum Artikel “Raus aus Gold: Die Short-Seller sind wieder da” noch ein Blick auf den Goldpreis und die jüngsten Bewegungen bei den Goldaktien. Technisch ist noch keine Überhitzung zu erkennen. Wie wir im Bärenmarkt sehr oft außergewöhnliche...

by Hannes Huster | Mai 22, 2018 | Allgemein, Geldanlage, Goldaktien, Neuigkeiten, Research, Silber

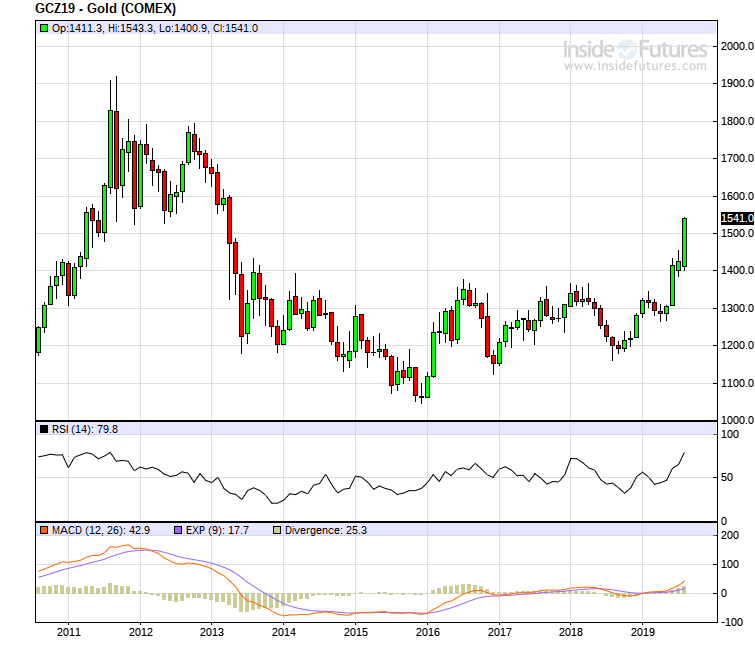

Liebe Leserinnen und Leser, die aktuellsten CoT-Daten wurden per Dienstag, dem 15.05.2018 erhoben. Gold notierte zum Fixing in London bei 1.310 USD. Die weitere Bewegung unter 1.300 USD ist also noch nicht enthalten. Da sich in dieser Berichtswoche einige interessante...

by Hannes Huster | Okt 20, 2017 | Allgemein, Geldanlage, Goldaktien, Minenunternehmen, Neuigkeiten, Research, Veranstaltungen, Vorträge

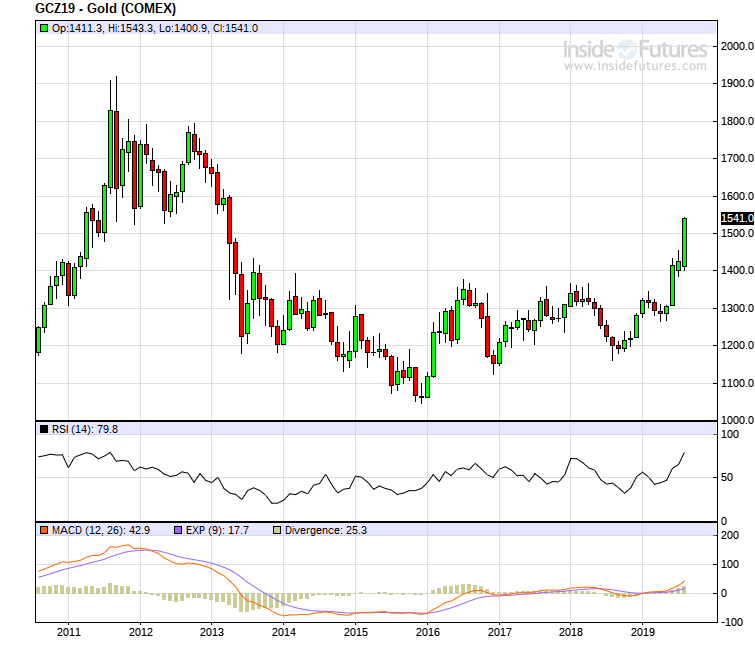

Liebe Leserinnen und Leser, in den vergangenen Wochen war es auf unserer Webseite und dem kostenlosen Newsletter relativ ruhig. Wir hatten einfach alle Hände voll zu tun und ich war damit beschäftigt, meine Leser täglich mit den neuesten Informationen zu versorgen....

by Hannes Huster | Aug 24, 2016 | Allgemein, Geldanlage, Goldaktien, Minenunternehmen

Jackson-Hole steht vor der Tür Wie jedes Jahr, treffen sich Ende August die mächtigsten Notenbanker der Welt in Jackson Hole zu ihrem Jahrestreffen. Das Meeting startet morgen und Janet Yellen wird am Freitag sprechen. Die Marktteilnehmer werden wie immer gespannt auf...